Un diario, dove annoto tutto ciò che più mi colpisce. Il mio blocco per gli appunti, il mio mondo.

martedì 12 agosto 2025

giovedì 25 novembre 2021

Taglio delle tasse, maggioranza verso una soluzione di compromesso che darà poco a tutti. I maggiori risparmi per i redditi medi. - Chiara Brusini

Il tavolo al Tesoro si riunisce di nuovo giovedì mattina. L'ipotesi che ha preso forma negli ultimi incontri è quella di ridurre le aliquote Irpef da cinque a quattro, alzare la soglia di esenzione totale e ripensare il sistema di bonus e detrazioni che oggi ha l'effetto perverso di gonfiare le aliquote marginali effettive, quelle che colpiscono premi e straordinari. L'Irap potrebbe essere azzerata per pmi e partite Iva con redditi medio bassi. Secondo l'Istat, se anche tutti gli 8 miliardi andassero ai lavoratori l'imposizione calerebbe solo dell'1,6%.

Se anche tutti gli 8 miliardi previsti in manovra per il taglio delle tasse fossero destinati ad abbassare il prelievo sulle retribuzioni, il vantaggio per le tasche del cittadino medio sarebbe quasi impercettibile. Secondo l’Istat, l’imposizione calerebbe dell’1,6% rispetto al 2020. Ma è probabile che vada peggio: il tavolo di maggioranza convocato al ministero dell’Economia per decidere come utilizzare le risorse a disposizione sembra vicino a un accordo sull’ennesima soluzione di compromesso, con l’obiettivo di dare un contentino sia ai sindacati che chiedono di aumentare il potere d’acquisto dei lavoratori sia a Confindustria che spinge per un altro aiuto alle imprese. I partiti si stanno convincendo ad accettare una soluzione che secondo il Tesoro beneficerà tutte le fasce di contribuenti Irpef oltre ad azzerare l’Irap per le piccole partite Iva. Risultato: pochi risparmi per tutti. Chi ha redditi medi dovrebbe godere dei benefici maggiori, ma anche i (pochi) contribuenti con imponibile alto avranno un piccolo taglio.

Gli 8 miliardi complessivi messi sul piatto dal governo Draghi, va ricordato, sono l’antipasto della complessiva riforma del fisco affidata a una delega da attuare nel prossimo anno e mezzo. L’articolo 2 della manovra prevede che siano usati per ridurre l’imposta sui redditi delle persone fisiche – sia attraverso la riduzione delle aliquote sia con una revisione delle detrazioni – e l’aliquota dell’imposta regionale sulle attività produttive, ma lascia al Parlamento il compito di mettere nero su bianco le disposizioni scegliendo quindi chi privilegiare. Il Tesoro siede al tavolo con le forze di maggioranza per fornire le simulazioni di impatto sulle varie ipotesi di intervento.

Un’altra riunione, simulazioni alla mano, è in calendario per giovedì mattina. Ma la strada che ha preso forma negli ultimi incontri è quella di iniziare a ridurre le aliquote Irpef dalle attuali cinque – 23, 27, 38, 41 e 43% – a quattro: 23, 25, 34 e 43%, alzare la soglia di esenzione completa (oggi poco sopra gli 8.100 euro l’anno) e ripensare il sistema di bonus e detrazioni che oggi ha l’effetto perverso di gonfiare le aliquote marginali effettive, cioè quelle che colpiscono i proventi aggiuntivi come premi e straordinari. Chi percepisce redditi fino a 35mila euro e oggi ricade nel terzo scaglione, quello con aliquota “ufficiale” al 38% ma un’aliquota marginale effettiva al 45%, si ritroverebbe un domani nel secondo scaglione, mentre tra i 35mila e i 55mila euro di reddito si resterebbe nel terzo scaglione ma con aliquota ridotta al 34% (dall’attuale 38% con aliquota marginale effettiva al 61%): i maggiori vantaggi si concentrerebbero qui ma si parla comunque di non oltre una sessantina di euro al mese. Tra 55mila e 75mila euro l’aliquota legale si alzerebbe dal 41 al 43%. L’intervento sulle detrazioni dovrebbe comunque garantire un risparmio.

Il capo del Servizio Struttura economica della Banca d’Italia Fabrizio Balassone, audìto sulla manovra, ha fatto però presente che se l’intenzione è quella di alleggerire il carico fiscale sui lavoratori intervenire sulle aliquote non è il modo più efficace: così facendo l’impatto positivo risulta diluito, perché a beneficiarne sono anche i redditi diversi da quelli da lavoro a partire da quelli da capitale. “L’obiettivo sarebbe più efficacemente raggiungibile con la revisione di detrazioni e trattamento integrativo”, ovvero l‘ex bonus 80 euro di Renzi aumentato a 100 euro dal governo Conte. “Ciò consentirebbe interventi più selettivi anche per l’obiettivo di riduzione delle aliquote marginali effettive, concentrando le risorse sulla platea di contribuenti esposta alle criticità più evidenti”.

Per quanto riguarda l’Irap, una delle ipotesi è quella di azzerare l’aliquota (3,9%) solo per pmi e partite Iva con redditi medio bassi, sotto i 30-35mila euro, che comunque sono circa la metà dei due milioni di imprese che oggi pagano l’imposta il cui gettito – 25 miliardi nell’ultimo anno prima della pandemia – va a finanziare il Servizio sanitario nazionale. In alternativa si potrebbe procedere con un taglio verticale in base alla forma giuridica, comunque premiano anche in questo caso i “piccoli”. Il centrodestra, Lega in testa, non avendo incassato l’allargamento della flat tax per redditi fino a 100mila euro insiste per ottenere l’abolizione dell’imposta: la quadra non è ancora stata trovata. Confindustria intanto, nonostante la manovra sia all’esame del Parlamento che ha circa 800 milioni a disposizione per le modifiche, ha già provveduto a rilanciare: secondo il presidente Carlo Bonomi “va fatta una scelta forte per cui 8 miliardi non bastano, ne servirebbero 13“.

mercoledì 13 ottobre 2021

Salvini va da Draghi...

Salvini si adegua alle evenienze.

Passa dall'asserire, da esperto virologo quale Non è, che le varianti del virus nascono come reazione al vaccino, per poi definirsi favorevole alla sua somministrazione ed ammettere di aver fatto anche la seconda dose.

Strano, di solito si fa fotografare da stuoli di fotografi quando dona il sangue o beve mojito a petto nudo, e senza mascherina, ma non si fa fotografare quando si fa somministrare il vaccino...

Gatta ci cova.

Forse pensa che chi legge le sue monate non sia in grado di capire che lo fa per accattivarsi i consensi dei favorevoli e non alla somministrazione del vaccino...

Chiede che non si aumentino le tasse anche se ad attingere ed usare una gran dose del nostro denaro, quello che noi poveri cittadini versiamo all'erario mensilmente, sia proprio lui assieme ai suoi sodali!

Il massimo, però, lo sfiora quando chiede una riappacificazione nazionale... dopo aver sputato veleno su chiunque non concordasse con le sue idee balzane, utilizzando la Bestia del suo "caro amico" Morisi.

Infine, con la faccia di bronzo che si ritrova, ci dona una delle sue perle di saggezza: dichiarando che il problema che attanaglia il nostro paese non è il fascismo... ma il lavoro.

In tal senso io gli augurerei di finire in un mondo parallelo dove vige il fascismo e lui fosse un cittadino qualunque privo di ogni diritto. Altro che lavoro! Altro che esprimere le proprie idee!

La deriva fascista, se non la si combatte sul nascere, è il peggio che possa capitare.

Cetta.

sabato 25 settembre 2021

Multe, bolli e tasse non pagate: così il condono cancellerà le vecchie cartelle. - Marco Mobili e Giovanni Parente

Il riferimento ai 5mila euro va fatto per singoli «carichi». Potranno essere annullate cartelle d’importo anche superiore se composte da più debiti

punti chiave

- Il limite dei 5mila euro.

- Compresi i debiti con la rottamazione.

- I redditi fino a 30mila euro.

- La consegna degli elenchi.

- Cancellazione e fine della sospensione.

Entra nel vivo la cancellazione automatica dei vecchi debiti con l’agente della riscossione per multe, bolli e tasse non pagate che si concluderà entro il 31 ottobre. Si tratta dei debiti che, al 23 marzo 2021, hanno un importo residuo fino a 5mila euro, affidati all’agente della riscossione dal primo gennaio 2000 al 31 dicembre 2010. Una chance riservata ai contribuenti persone fisiche (modello 730 e Redditi 2020) che hanno percepito nell’anno d’imposta 2019 un reddito imponibile fino a 30mila euro e agli enti (società di capitali, società di persone e enti non commerciali) che hanno conseguito, nel periodo d’imposta in corso alla data del 31 dicembre 2019, un reddito imponibile fino a 30mila euro. A fornire le istruzioni sul condono previsto dal primo decreto Sostegni (Dl 41/2021) è la circolare 11/E/2021 delle Entrate.

Il limite dei 5mila euro.

La circolare chiarisce che il limite di 5mila euro (inclusi capitale, interessi per ritardata iscrizione a ruolo e sanzioni) va calcolato in relazione agli importi dei singoli carichi. Il rispetto del tetto va calcolato tenendo conto del capitale, degli interessi per ritardata iscrizione a ruolo e delle sanzioni, mentre restano esclusi dal calcolo gli aggi e gli interessi di mora e le eventuali spese di procedura. Tradotto in altri termini, una singola cartella di valore complessivo anche molto superiore potrebbe essere interamente stralciata - se ricorrono anche gli altri requisiti - qualora sia composta da singoli carichi fino a 5mila euro.

Compresi i debiti con la rottamazione.

La cancellazione automatica si applica anche ai debiti rientranti nella rottamazione-ter (Dl 119/2018) nel saldo e stralcio (legge di Bilancio 2019) e nella riapertura dei termini (prevista dal Dl 34/2019). Nella pagina dedicata del sito di agenzia delle entrate-Riscossione (Ader) è possibile verificare se i debiti ammessi alle predette definizioni agevolate possono essere oggetto di annullamento.

I redditi fino a 30mila euro.

I debiti che possono essere cancellati con il condono riguardano persone fisiche e soggetti diversi dalle persone fisiche che hanno conseguito, rispettivamente nell’anno d’imposta 2019 e nel periodo d’imposta in corso alla data del 31 dicembre 2019, un reddito imponibile fino a 30mila euro. Per le persone fisiche vengono considerate le Certificazioni uniche 2020 e le dichiarazioni 730 e Redditi Pf 2020 presenti nella banca dati dell’agenzia delle Entrate alla data del 14 luglio 2021. Per i soggetti diversi dalle persone fisiche si fa invece riferimento ai modelli dichiarativi Redditi società di capitali, Società di persone, enti non commerciali, nel cui frontespizio è indicato un periodo d'imposta che ricomprende la data del 31 dicembre 2019.

La consegna degli elenchi.

Per completare la cancellazione dei ruoli entro il 30 serrembre l’agenzia delle Entrate restituisce all'agente della riscossione l’elenco trasmesso entro il 20 agosto segnalando i codici fiscali relativi a soggetti che, sulla base delle dichiarazioni dei redditi e delle certificazioni uniche presenti nella propria banca dati alla data di emanazione del decreto attuativo, risultano avere conseguito redditi imponibili superiori ai 30mila euro prevista come soglia di sbarramento dal primo decreto Sostegni.

Cancellazione e fine della sospensione.

Entro il 31 ottobre saranno cancellati tutti i debiti dei contribuenti non inseriti tra i codici fiscali oltre i 30mila euro. Ma nel caso di ruoli intestati a più debitori, non saranno stralciate le cartelle se almeno uno risulta tra i codici fiscali segnalati alla Riscossione. Alla fine di ottobre cesserà anche la sospensione della riscossione coattiva per tutti i debitori con ruoli fino a 5mila euro. «L’agente della riscossione provvede in autonomia allo stralcio senza inviare alcuna comunicazione», spiega la circolare. Ma il contribuente potrà verificare che i debiti siano stati annullati consultando la propria situazione debitoria con le modalità rese disponibili dall’agente della riscossione.

IlSole24Ore

martedì 21 settembre 2021

Riforma del Catasto, così il Governo prova a non aumentare le tasse. - Marco Mobili e Gianni Trovati

Sul Catasto il Governo cerca di rincorrere l’invarianza di gettito che dovrebbe tradursi in una redistribuzione del carico fiscale sulla casa adeguando le rendite ai valori di mercato ma senza far crescere l’importo complessivo delle tasse sul mattone.

Sul Catasto il Governo va avanti. Cercando di rincorrere l’invarianza di gettito che, secondo le intenzioni dei tecnici del Mef, dovrebbe tradursi in una redistribuzione del carico fiscale sulla casa adeguando le rendite ai valori di mercato ma senza far crescere l’importo complessivo delle tasse sul mattone. E senza toccare l’abitazione principale.

Obiettivi certo non facili da far passare con una maggioranza che si è subito spaccata sulle tasse sul mattone. Ma la macchina va avanti, costi anche dover prendere qualche giorno in più per il varo della delega fiscale, contestualmente all’approvazione della Nadef, e lasciare spazio nel Cdm di giovedì prossimo al decreto legge per ridurre di almeno un terzo l’aumento delle bollette di luce e gas, e alle misure antidelocalizzazione (su cui restano però ancora divergenze). Misure queste ultime che potrebbero prendere anche la forma di emendamenti al decreto sulla crisi d’impresa all’esame delle Camere.

L’obiettivo di riscrivere l’Irpef.

Con la delega fiscale, sollecitata anche dalla Commissione europea, il Governo punta a riscrivere l’Irpef, alleggerendo il prelievo sui redditi medio bassi e accentuando quanto più possibile la separazione tra redditi da lavoro e rendite finanziare. Non solo. La delega punta anche a ridurre i vicoli della privacy per consentire all’amministrazione finanziaria di utilizzare con più efficacia la miriade di dati in suo possesso per contrastare l’evasione. Tra i temi caldi per la maggioranza c’è poi l’Iva, su cui si punterebbe a un’omogeneizzazione di beni e servizi oggi soggetti ad aliquote agevolate (4,5 e 10%), o ancora la riscossione, su cui il Governo ha già inviato al Parlamento i possibili spazi di intervento, dalla riduzione del magazzino all’inesigibilità dei ruoli, dalla revisione dell’aggio all’accorpamento tra agenzia delle Entrate e l’attuale agente pubblico della riscossione.

Il nodo principale per approvare la delega resta però il mattone. Il patto che il Governo è pronto a sottoscrivere sarebbe quello di riequilibrare il prelievo fra chi ha un immobile che per il fisco vale più che per il mercato (situazione in crescita con la crisi dell’immobiliare in molti centri) e chi è nella situazione contraria. Il nuovo sistema abbraccerebbe come unità di misura il metro quadrato al posto dei vani, alla base di rendite che non considerano in alcun modo l’evoluzione di territori e la dinamica del mercato immobiliare in base all’evoluzione dei servizi.

Riformare senza aumentare le tasse.

Come cercare l’invarianza di gettito è cosa certamente più complessa e la strada potrebbe essere quella di ridurre le aliquote delle imposte o l’aumento della rendita in proporzione all’aumento complessivo dei valori fiscali.

Le posizioni dei partiti.

L’addio ai vani catastali e la semplificazione delle categorie per dividere gli immobili in «ordinari», «speciali» e «beni culturali», come detto, hanno però spaccato la maggioranza. La Lega resta compatta sul «no» con Massimo Bitonci, già viceministro al Mef con il Conte 1, che giudica un’utopia l’invarianza di gettito. L’obiettivo è invece ritenuto possibile dalla ministra degli Affari Regionali, Maria Stella Gelmini. Ma in Forza Italia fa da contraltare il vicepresidente Antonio Tajani, secondo cui è «errato fare una riforma del catasto che porti poi a un inevitabile aumento della pressione fiscale sulla casa».

Si ammorbidisce però la posizione dei Cinque Stelle. Per Vita Martinciglio e Giovanni Currò, rispettivamente capogruppo e vicepresidente della commissione Finanze della Camera, «la riforma del Catasto non è l’intervento prioritario per rilanciare crescita e occupazione. Ma se troverà posto nella legge delega non ci tireremo indietro. Ma deve essere chiaro che non potrà derivare alcun aggravio fiscale complessivo». Confedilizia in rappresentanza dei proprietari parla di «rischio enorme» dall’intervento sul Catasto. Ma per Leu e il Pd, invece, la revisione degli estimi e il passaggio dal vano al metro quadrato non si possono più rinviare.

IlSole24Ore

martedì 29 giugno 2021

Premi per chi paga le tasse: come funziona il Patto fiscale proposto dalle Camere.

Il documento di indirizzo delinea un nuovo “Patto fiscale” tra Stato e cittadini.

I punti chiave

- Gli impegni reciproci alla base del Patto fiscale Stato-cittadini

- Meccanismo strutturale di premialità per i contribuenti leali

- Escludere dalle sanzioni i mancati versamenti per errore o grave mancanza di liquidità

- Rivoluzione manageriale per la riscossione

Premi per chi paga le tasse. La bozza della proposta di riforma del fisco delle commissioni Finanze di Camera e Senato di 21 pagine, in vista della chiusura dei lavori mercoledì 30 giugno, sottolinea che «la riforma fiscale deve cogliere l'occasione per innestare in modo deciso e irreversibile un cambio di paradigma nei rapporti tra amministrazione fiscale e contribuente». Il documento di indirizzo, che il presidente del Consiglio Mario Draghi punta a prendere in considerazione in vista del via libera del Governo alla legge delega entro la fine del mese prossimo, delinea dunque un nuovo “Patto fiscale” tra Stato e cittadini.

Gli impegni reciproci alla base del Patto fiscale Stato-cittadini.

La logica è quella di un impegno reciproco. Da parte sua lo Stato «deve allontanare ogni tendenza a considerare il contribuente un “evasore che ancora non è stato scoperto”, e al contempo efficientare i propri comportamenti, non solo quelli relativi all'amministrazione finanziaria ma anche quelli inerenti l'efficiente utilizzo delle risorse pubbliche raccolte con la tassazione». Quanto invece al contribuente, «deve pienamente internalizzare il beneficio collettivo che deriva dal pagamento dei tributi (in termini di erogazione di beni e servizi pubblici)».

Meccanismo strutturale di premialità per i contribuenti leali.

«Elemento fondamentale del nuovo patto fiscale tra Stato e cittadini - si sottolinea nella bozza del documento conclusivo - è un meccanismo strutturale di premialità per i contribuenti leali».

Escludere dalle sanzioni i mancati versamenti per errore o grave mancanza di liquidità.

Come? Ad esempio attraverso finestre più brevi per i controlli, o tagliando automaticamente i tempi dei rimborsi fiscali o i termini degli accertamenti. Le commissioni raccomandano «meccanismi più cogenti, che includono la concessione di forme di certificazione del rispetto delle obbligazioni tributarie in base alle quali riconoscere in maniera automatica benefici quali, a titolo esemplificativo, riduzioni dei termini di controllo e accertamento e dei tempi di rimborso fiscale». L'apparato sanzionatorio «dovrebbe esplicitamente escludere i casi di omesso versamento per errore o per grave carenza di liquidità».

Rivoluzione manageriale per la riscossione.

L'attività di riscossione, più in generale, «deve andare incontro ad una vera e propria “rivoluzione manageriale”, in grado di superare l'approccio meramente formale e virare verso una gestione del processo produttivo interamente concentrata su efficienza ed efficacia».

IlSole24Ore

giovedì 15 ottobre 2020

Giganti del web, 46 miliardi di tasse non pagate.

Nel 2015-2019 i giganti del web e del software (WebSoft) hanno più che raddoppiato il fatturato a un ritmo 10 volte superiore a quello delle grandi aziende manifatturiere. L'anno passato il fatturato dei primi 25 colossi ha toccato quota 1.014 miliardi in un mercato sempre più concentrato e dominato da nomi americani e cinesi: i primi tre, Amazon, Alphabet (Google) e Microsoft, hanno fatto circa la metà dei ricavi con Amazon che da sola ne rappresenta un quarto (249,7 miliardi). Secondo uno studio del'Area Studi di Mediobanca sono aumentati anche utili, forza lavoro e valore di Borsa. E l'emergenza sanitaria non ha frenato la loro corsa neanche quest'anno, anzi in molti casi l'ha aiutata

Circa la metà dell'utile ante imposte dei giganti del web e del software - continua la ricerca - è tassato in Paesi fiscalità agevolata, come l'Irlanda e Singapore ma pure Usa e Cina, con un conseguente risparmio fiscale di oltre 46 miliardi nel quinquennio 2015-2019. Secondo l'Area studi di Mediobanca il tax rate è pari al 16,4%, al di sotto di quello teorico al 22,2%. Da qui la spinta gli utili 25 big del comparto quasi tutti americani e cinesi, guidati da Amazon, Google e Microsoft, che hanno visto il fatturato aggregato superare nel 2019 i mille miliardi di euro e aumentare anche la forza lavoro e il loro valore di Borsa. L'emergenza sanitaria legata al Covid non ha frenato la loro corsa neanche quest'anno, anzi in molti casi l'ha aiutata.

I giganti del web e del software operano in Italia tramite controllate presenti in gran parte nelle province lombarde di Milano e Monza Brianza. L'aggregato 2019 delle filiali italiane, passate in rassegna dall'Area Studi di Mediobanca, ha un fatturato di oltre 3,3 miliardi (pari allo 0,3% del totale delle aziende web e software a livello mondiale) e occupa oltre 11mila unità (0,5% del totale) ,oltre mille in più rispetto al 2018. L'anno scorso hanno versato al fisco italiano circa 70 milioni, per un'aliquota fiscale effettiva del 32,1%.

(foto ANSA)

sabato 22 agosto 2020

Discoteche, a ballare sono le tasse. I costi, i guadagni e il fisco. - Nicola Borzi

Quello che non torna. Le imprese chiedono 420 milioni di aiuti-Covid. Ma 3 su 4 hanno indicatori di affidabilità fiscale sotto la norma.

sabato 9 maggio 2020

Pagamenti elettronici, “Basta soldi sporchi”: una petizione per abbandonare il contante. Tra i firmatari il magistrato Sabella.

Sulla piattaforma Change.org, il gruppo "Eroi Fiscali" chiede di rinunciare al contante per interrompere "traffici di ladri, truffatori, rapinatori", far emergere l'evasione e "mettere in circolo grandi liquidità nascoste". Tra i firmatari anche il magistrato Alfonso Sabella e l'ex parlamentare Castagnetti.

lunedì 20 aprile 2020

Paradisi fiscali in Ue: ecco quanti soldi ci sottraggono Olanda, Irlanda e Lussemburgo offrendo alle multinazionali una tassazione di favore. - Felice Meoli

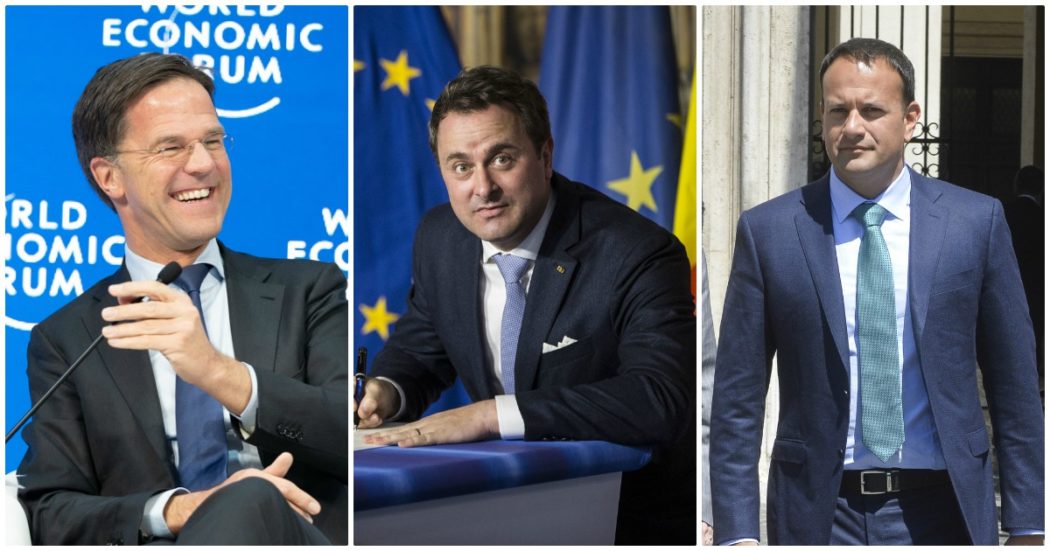

nella foto i primi ministri di Olanda (Mark Rutte), Lussemburgo (Xavier Bettel) e Irlanda (Leo Varadkar)

L'Italia perde ogni anno almeno 6,5 miliardi euro di entrate: finiscono nelle casse dei sei Paesi che stando al rapporto dalla commissione speciale sui crimini finanziari TAX3 "facilitano una gestione fiscale aggressiva”. Ci sono anche Cipro, Malta e Ungheria ma olandesi e lussemburghesi sono quelli che ci guadagnano di più impoverendo il resto dell'Unione. La Germania si vede sottrarre addirittura 19 miliardi, la Francia 17. Non si interviene perché le modifiche in materia fiscale richiedono l’unanimità.

Non si possono accettare in un contesto stati membri che giocano sporco alle spalle degli altri stati facenti parte del contesto.

La lealtà, l'etica dovrebbero prevalere in un gruppo omogeneo, senza il reciproco rispetto non possono coesistere la collaborazione e la coesione di intenti.

Questa unione è una continua discrepanza su tutti gli argomenti, non è una unione è un'accozzaglia informe, senza alcun senso comune.