Oggi si aprono le assemblee societarie da cui nascerà la Grande Unipol. Con la fusione per incorporazione di Unipol, Premafin e Milano Assicurazioni in FonSai, dal cappello a cilindro della compagnia delle coop “rosse” uscirà UnipolSai, un colosso, la seconda impresa assicurativa italiana dopo Generali. Chissà come la prenderà Gianni Consorte, che era arrivato ai vertici di Unipol quando questa era “l’assicurazione dei comunisti”, l’aveva fatta entrare nel giro della grande finanza e poi nel 2005 aveva provato a conquistare una banca (la Bnl). Fu fermato, come gli altri “furbetti del quartierino” che senza andare troppo per il sottile avevano tentato di scalare a debito Antonveneta e Corriere della sera.

Oggi l’aria è cambiata e il colpaccio provato dal suo successore, Carlo Cimbri, sta per riuscire, malgrado i dubbi sui conti di Unipol, inzeppati di derivati, e i comportamenti delle autorità di vigilanza, che sembrano la fotocopia aggiornata di quello che successe nel 2005. Questa volta però Mediobanca è della partita e l’aria di larghe intese ha steso un velo di silenzio sui buchi neri dell’operazione.

Confessione per lettera. È una lunga storia che inizia nel 2001, quando la Mediobanca di Vincenzo Maranghi si mette in moto per impedire alla Fiat, che si era lanciata alla conquista di Montedison, di mettere le mani su Fondiaria, una bella compagnia d’assicurazione con base a Firenze che era controllata da Montedison. Il successore di Enrico Cuccia non voleva farla uscire dalla sua sfera d’influenza. La mette allora nelle mani di un amico silenzioso e fedele che ha molti motivi di riconoscenza nei confronti di Mediobanca: Salvatore Ligresti, che possedeva già la torinese Sai. Nasce così Fonsai, non senza trucchi da brivido per aggirare le regole che proteggono il mercato ed evitare l’Opa.

Maranghi sa di aver fatto delle forzature e lo ammette in una lettera del 30 maggio 2002 a Ligresti resa nota ieri dal Corriere, in cui dice che l’operazione Fonsai è stata un “obiettivo raggiunto pagando un prezzo assai elevato in termini di immagine e di rapporti personali”. Chiede poi proprio per questo un “cambio di passo” nella conduzione del gruppo, che non potrà più avere, si raccomanda Maranghi, “un taglio famigliare”. Resterà una predica senza risultati. Ligresti governerà la Fonsai per un decennio proprio come fosse un bene di famiglia, mettendo ai vertici manager di sua assoluta fiducia. E spolpandola via via fino al buco che lo ha portato al crollo.

Mediobanca è sempre stata al suo fianco: è stato Maranghi a concedergli il prestito subordinato di 400 milioni di euro per permettergli di impossessarsi di Fondiaria. E già nel 2001 il debito totale di Ligresti nei confronti di Mediobanca era di 930 milioni. Uscito di scena Maranghi, arriva Alberto Nagel, ma Mediobanca continua a seguire passo passo Ligresti, che si lancia in bagni di sangue come le acquisizioni di Liguria assicurazioni o della compagnia serba Ddor. Nel 2008, arriva l’ultimo regalo di Mediobanca,350 milioni. Poi il rubinetto si chiude. In un decennio l’istituto di Nagel ha buttato ben 1,2 miliardi di euro in Fonsai. Comincia allora a cercare una via d’uscita da una situazione ormai ingestibile.

Ligresti tenta un’alleanza con i francesi di Groupama, ma senza risultati. Nel 2011 Unicredit (che aveva messo un mucchio di soldi in Premafin, la holding dei Ligresti che controllava Fonsai) tenta di salvare la baracca con un aumento di capitale da 450 milioni. Operazione oggi sotto inchiesta a Torino, dove ha sede Fonsai, perché la ricapitalizzazione sarebbe stata realizzata barando sulla riserva sinistri, taroccata di 538 milioni. Seguirà l’arresto di Salvatore Ligresti e delle figlie Jonella e Giulia. Ma già prima Mediobanca aveva trovato come sostituirli: che cosa c’è di meglio, in Italia, che unire due debolezze, mantenendo Fonsai in mani amiche?

Il prescelto questa volta è Carlo Cimbri. La sua Unipol, indebitata con Mediobanca, dal matrimonio con Fonsai potrà uscire rafforzata e rigenerata. Ecco allora, dal gennaio 2012, le grandi manovre per arrivare alle nozze.

Il ruolo di Consob. Il piano iniziale prevede che Unipol compri (a buon prezzo) la maggioranza di Premafin (che vale poco o niente, avendo più debiti che attivo): così Ligresti può uscire di scena contento e con un po’ di soldi; e Unipol se la cava con un’opa facile e concordata, perché le azioni di Premafin sono quasi per l’80 per cento nelle mani dei Ligresti. Una volta acquisita la holding, è conquistata anche la vera preda, cioè le sottostanti Fonsai e Milano Assicurazioni, senza bisogno di Opa e alla faccia degli azionisti di minoranza e del mercato. C’era un’offerta alternativa, che era stata avanzata nel dicembre 2011 dalla Palladio Finanziaria di Roberto Meneguzzo e da Matteo Arpe.

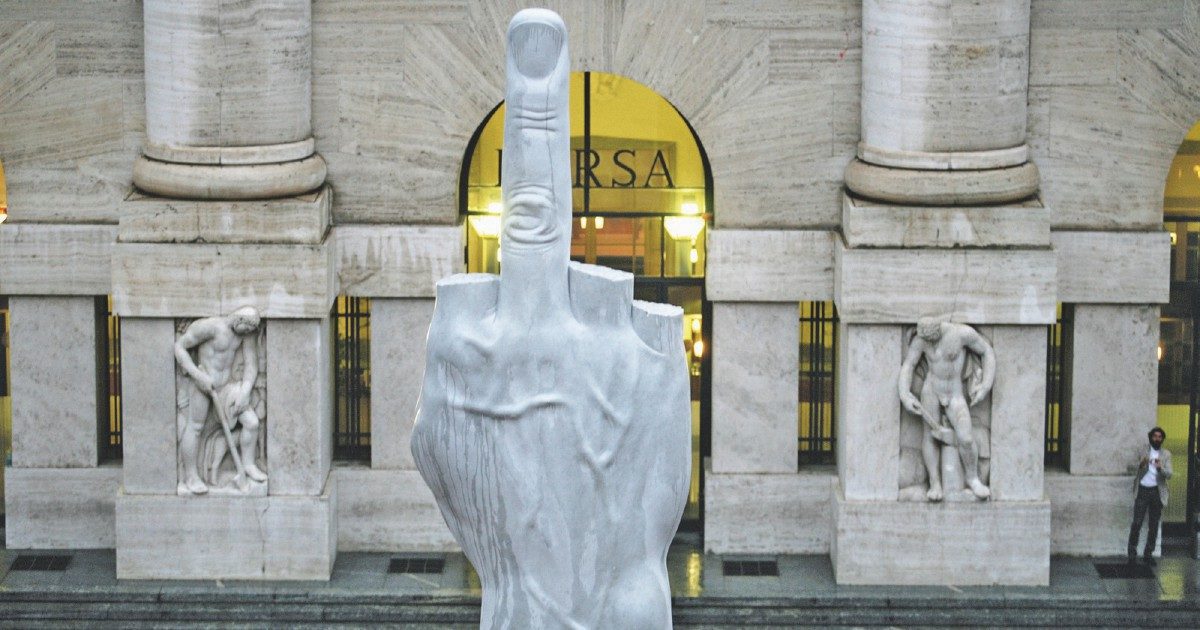

Ma questi volevano comprare Fondiaria, non Premafin, che era una scatola vuota, anzi piena di debiti, che sarebbero restati sul groppone di Mediobanca. Ecco allora che la loro offerta è stoppata, anche grazie alla puntigliosità della Consob di Giuseppe Vegas, che invece è molto più “fluido” nei confronti della soluzione Unipol, voluta da Nagel. Il primo progetto (Opa su Premafin) è chiaramente al di sotto delle soglie minime di decenza, così Nagel a gennaio riunisce nella sede di Mediobanca i protagonisti della vicenda e mette a punto il piano definitivo. Alla presenza di Vegas: l’arbitro si presta a fare da “consulente privato” per un’operazione su cui dovrebbe vigilare. Manca soltanto il bacio in fronte che il banchiere Gianpiero Fiorani, evidentemente più espansivo, nel 2005 scoccò in fronte a un altro arbitro non proprio sopra le parti, l’allora governatore di Bankitalia Antonio Fazio.

Il nuovo piano prevede non l’acquisto, ma un aumento di capitale riservato di Premafin, sottoscritto da Unipol, senza obbligo di opa sulle società sottostanti: così la compagnia bolognese conquista il controllo della holding e, a cascata, delle vere prede sottostanti, cioè Fonsai e Milano Assicurazioni. Eppure ai francesi di Groupama era stato detto, pochi mesi prima, che se volevano Fonsai dovevano fare l’Opa. Unipol no: lo certifica la Consob nella sua delibera del 24 maggio 2012, sostenendo che la sua è considerata un’operazione di salvataggio, dunque esente da Opa. Anche se poi dovrà essere l’Ivass (l’autorità di controllo sulle assicurazioni) a formulare il giudizio finale sulla questione.

Questo è arrivato, ma non si esprime in modo chiaro. Unipol, con la fusione, salirà dal 42 al 50 per cento nella nuova Fonsai: con questo salto, è d’obbligo l’Opa “di consolidamento”. Ma noi non la dobbiamo fare, ribatte Cimbri, perché stiamo completando, con la fusione e gli aumenti di capitale, un’unica, anche se lunga e complessa, “operazione di salvataggio” già autorizzata dalle autorità di vigilanza ed esente da Opa. Dunque niente “consolidamento”? Il problema resta aperto e Ivass dovrebbe sciogliere le ambiguità.

La bomba a orologeria. Invece finora si è limitata a raccomandare a Cimbri di non occupare troppe poltrone nella catena di società che controlleranno Fonsai. Più delicata l’altra “raccomandazione” di Ivass, che riguarda il portafoglio derivati: per alcuni analisti una vera e propria bomba a orologeria nei bilanci della società. A proposito dei derivati in pancia a Unipol, la Consob di Vegas, più che vigilare, sembra aver finora proseguito quella azione di “consulenza privata” che ha già prodotto alcune rettifiche di bilancio, per circa 280 milioni. Ma la chiarezza su quanto pesino i titoli strutturati non è ancora stata raggiunta, anche perché Vegas ha rallentato in tutti i modi le verifiche della struttura interna alla Consob diretta da Marcello Minenna.

L’unica cosa certa è che i Ligresti sono usciti di scena. Non prima però di aver tentato di portare a casa quello che ritenevano fosse loro dovuto. Sfumato il piano iniziale (Opa su Premafin), pensavano di aver comunque ottenuto, nella riunione con Nagel e Vegas a Mediobanca, garanzie su buonauscita e manleva legale (la rinuncia a cause civili per danni nei loro confronti). Dovute, secondo i Ligresti, perché convinti che Mediobanca e Unicredit abbiano sempre “eterodiretto” Fonsai. Ma nel maggio 2012 la Consob aggiunge i “paletti”: per concedere a Unipol l’esenzione dall’opa, devono essere escluse manleve e buonuscite. Ecco allora saltar fuori il “papello”: l’elenco delle cose a cui ritenevano di aver diritto, 45 milioni di euro, consulenze, auto, segretarie, posti al villaggio vacanze…

Nagel nega, sostenendo che la sua firma su quel foglio a quadretti scritto a mano da Jonella non era un patto segreto con i Ligresti, ma soltanto una sigla per presa visione, un modo per far star buono don Salvatore. “Volevamo salvare la compagnia e non Ligresti”, dice Nagel ai magistrati di Torino. Ma i progetti iniziali tentavano di “salvare” entrambi: con un’operazione che, come dice l’amministratore delegato di Mediobanca a proposito del primo aumento di capitale Premafin, “proteggeva la nostra esposizione”. Quanto a proteggere il mercato e gli azionisti di minoranza, pochi in questa storia sembrano pensarci.

Nagel nega, ma non sa che la dicitura "per presa visione" deve essere scritta perchè venga ritenuta valida? Son stupidi loro o ritengono che siamo stupidi tutti?

Unipol-FonSai, ecco i documenti dei finanzieri che non interessano alla Consob. - Gaia Scacciavillani

Giuliano Amato e Giuseppe Vegas

Il metodo dell'ad di Bologna, Carlo Cimbri? La "mutualità dei bilanci" secondo il responsabile dei documenti contabili di Fondiaria Sai ascoltato dalla Guardia di Finanza mentre lavorava al prezzo del "matrimonio" con il gruppo delle Coop. Sullo sfondo l'analisi del malandato stato di salute di via Stalingrado effettuata da Piergiorgio Peluso.

A meno di 24 ore dal via libera alle nozze tra Unipol e l’ex impero assicurativo dei Ligresti, l’elenco delle criticità dell’operazione finanziaria italiana più rilevante degli ultimi anni continua ad allungarsi. Dopo il revisore dei conti indagato per falso in bilancio, nei giorni scorsi sono spuntate delle intercettazioni telefoniche della Guardia di Finanza di Torino che aprono uno spaccato inedito su come è stato messo a punto il piano di fusione oggi al voto degli azionisti, che sarebbe stato meritevole quanto meno di un approfondimento.

Le svalutazioni a cazzo. “I due interlocutori discutono di svalutazioni di alcune poste di bilancio probabilmente riconducibili a Banca Sai. In particolare si segnalano alcune “ingerenze” sulla valutazione contabile di alcune specifiche voci (es. immobili) da parte dell’amministratore delegato di Unipol e, dal 5 novembre scorso, di Fondiaria Sai, Carlo Cimbri”, annota la Guardia di Finanza a proposito di una conversazione del 31 ottobre 2012 tra il dirigente preposto alla redazione dei documenti contabili, Massimo Dalfelli e Riccardo Quagliana, consigliere di Popolare Vita, altra società del gruppo.

“Ho parlato con Raimondi, ma sono dei pazzi indopatici gravi”, esordisce Quagliana secondo il quale “facendo in questo modo (come chiede Cimbri, ndr) la ragione della Banca per erogare nuova finanza viene completamente meno. Ora, premesso che i vecchi consiglieri non te lo fanno, lo fanno dei nuovi che un minuto dopo vengono arrestati perché sono pazzi”. E poi chiede: “Ma non ho capito, questi hanno chiamato insieme lì il povero Raimondi dicendo riapri i conti della Banca svaluta tutto?”. Non proprio. “No, no, Cimbri ha chiamato Colombini e gli ha fatto lo sciaquone – spiega Dalfelli e poi dettaglia meglio – Colombini ha chiamato il suo interlocutore in Banca Unipol, hai capito? […] Ha sciacquato lui, contemporaneamente Erbetta, sai com’è fatto Emanuele, in maniera un po’ più posata ha provato a chiamare Raimondi, gli ha detto qualche cosa lì, un po’ di sottecchi, Raimondi ha capito bene, però, era poco convinto, poi ha chiamato me [...] lui ha detto io lo riapro pure, però voglio una lettera della controllante”. “Certo, che per altro gli dice azzera il credito, ma con l’altra mano facciamo una bella operazione di … per preservare i nostri di check, ma guarda che è veramente da pazzi”, commenta l’altro per il quale “avranno fatto i piani e dal tavolo dei piani emerge che sessantuno e settanta non ci sta, quindi staranno grattando il barile per farci svalutare l’impossibile”. A quel punto i due si lanciano in un coro sul fatto che “non è che si puoi svalutare a cazzo così” e che “la situazione è complicata”.

“Viene fuori una di quelle magie!”. Film analogo quando la stessa sera a parlare con un interlocutore rimasto anonimo, è Claudia Motta, dirigente responsabile del ramo pianificazione strategica e controllo di gestione di FonSai che premette di essere da due giorni a Bologna e di aver dovuto chiudere al più presto dei piani previsionali riguardanti delle valutazioni ancora non ufficiali da proporre alle banche nell’ottica di una prima stima del prezzo della fusione, ossia i concambi. “Insomma … dove magicamente sono un pò tornati anche i numeri che loro volevano che tornassero tra stand alone, risultato congiunto, valore delle sinergie e l’ipotesi è che su carta bianca, quindi niente di ufficiale, niente email, niente pezzi dal carta intestata … li danno … danno questi piani alle banche lunedì … con lo scopo di cominciare a farli ragionare … per capire con questi numeri dove porterebbero i concambi, nel senso che se portano nel senso giusto ottimo, se portano nel senso sbagliato come se non glieli avessimo dati”.

“Ho capito tutto – replica l’interlocutore -, le banche al momento non hanno avuto nessun tipo di indicazione se è così meglio, secondo me, poi alla fine con quello che stanno combinando sul Dif probabilmente si arriverà dove vogliono loro comunque, perchè adesso sul fatto … con questo ricalcolo del Dif che include tutte le minusvalenze sui titoli allocati a vita … cioè viene fuori una di quelle magie che …”, mentre la Motta conclude parlando di “convergenza perfetta”.

La scoperta di Peluso: “Loro non stanno peggio di noi”. Ancora tutto da esplorare, poi, un altro fascicolo agli atti della Procura di Torino dove spunta una mail del 2012 di Pergiorgio Peluso, il figlio del ministro della Giustizia Anna Maria Cancellieri che all’epoca era direttore generale della compagnia che ha lasciato con 3,6 milioni di buonuscita, con allegate le “ Considerazioni su criticità bilancio civilistico Unipol 2010” dove si sottolinea ai colleghi e ai consulenti finanziari e legali che “a quanto pare non siamo gli unici ad avere problemi di solvibilità …” e si suggerisce di organizzzare una riunione per fare il punto su “quanto stiamo scoprendo”.

I dubbi sui conti Unipol 2010. Nel documento allegato sono indicate le criticità del bilancio Unipol 2010 sollevate da alcuni analisti interpellati, a partire dall’avviamento (200 milioni) per il quale “non sono fornite indicazioni sulla recuperabilità”. Dubbi sono espressi anche sulle valutazioni del mattone con “il valore corrente degli immobili è maggiore del 7% rispetto al valore di carico. Fondiaria Sai nel 2011 esprime a livello civilistico un +30% nonostante le forti svalutazioni contabilizzate”. Si suggeriscono poi approfondimenti (“Indubbiamente anche in questo ambito servirebbero ulteriori informazioni per una più approfondita analisi”) sulle due società di sviluppo immobiliare Midi srl e Unifimm: la prima sta costruendo uffici per il gruppo, la seconda sta realizzando una torre ad uso teriazio nella periferia di Bologna.

Il vuoto informativo su Unipol Banca. Per quanto concerne gli investimenti in imprese del gruppo, “manca il prospetto che mette a confronto per le controllate il valore di carico con le corrispondenti quote di patrimonio netto al fine di quantificare e motivare la differenza (….). Assenza di informazioni su UGF banca (511 milioni di euro di valore di carico) e Vivium (148 milioni). Sugli altri investimenti finanziari, “ si denota una significativa presenza di titoli valutati al fair value livello 3 cioé calcolati tramite tecniche di valutazione che prendono come riferimento parametri non osservabili sul mercato (1,2 miliardi di euro il 13,6% sul totale Fair Value, dato consolidato in quando non disponibile dettaglio a livello civilistico – da confrontarsi con i 77 milioni di FonSai 2010”.

L’esposizione miliardaria all’estero su finanziarie quasi insolventi. Il documento evidenzia poi come dai colloqui con gli analisti sia emersa una esposizione verso Corsair Finance Ireland Ltd per 1,3 miliardi che sommate ad altri due veicoli speciali, Art Five e Willow, porta l’esposizione nei confronti di società veicolo di Jp Morgan per più di 2,2 miliardi. Il veicolo Corsair ha per altro ricevuto da S&P e Moody’s un taglio del rating a un livello vicino alla CCC che significa che il pericolo di insolvenza è realistico. “ I tre veicoli sono stati segnalati alla Finanza e ricompresi nel minipaniere di 10 titoli oggetto di approfondimento ai fini del conteggio a fair value per la determinazione dei valori di concambio”.

Serve un aumento di capitale. Per i derivati, da una prima analisi, si evidenziano minusvalenze latenti per 285 milioni. C’è poi in Unipol una significativa esposizione ai titoli governativi spagnoli (534 milioni al 31 dicembre 2010) contro i 97 milioni di FonSai. “Altrettanto significativa è l’esposizione verso obbligazioni subordinate (1.897 milioni di euro al 31/12/2010), mentre FonSai ne ha in portafoglio 613 milioni: ciò può essere visto come un segnale di maggiore illiquidità degli asset posseduti”, si legge nel documento. Infine rispetto al margine di solvibilità, gli esperti notano come per Ugf è “eccedente rispetto al margine richiesto”, mentre è carente quella di Holmo spa che avrebbe già “posto in essere le azioni al fine di consentire al conglomerato di ripristinare entro il 2011 le condizioni di adeguatezza patrimoniale richieste dalla normativa vigente”. Infine, nel verbale del consiglio di amministrazione di Unipol Assicurazioni del 22 dicembre 2011 emerge “l’esigenza di rafforzare la struttura patrimoniale attraverso un incremento dei mezzi propri di massimo 200 milioni richiedendo alla controllante UGF un versamento in Conto futuro aumento di capitale sociale da eseguirsi in una o più tranche”. Nel caso di Fondiaria-Sai, a livello civilistico, il bilancio esprime una “eccedenza del 153%”.

La mutualità di bilancio secondo Cimbri. La situazione non dev’essere migliorata di molto se, tornando alla trascrizione delle intercettazioni di Torino, si legge quanto riportato dai finanzieri a proposito di un’altra conversazione registrata il 31 ottobre 2012 tra Daffelli e Massimo Aliverti. “Comunque il messaggio del nuovo ad (Cimbri, ndr) è stato chiaro, della serie: qui siamo tutti per uno, mo si fa mutualità, punto. Ha copiato il mio, la mia locuzione, perché ho detto, vabbè che le assicurazioni sono mutualistiche, mi sa che mi tocca fare mutualità di bilancio, mi spiego”, esordisce il dirigente a capo della redazione dei documenti contabili. “Ma oggi c’era Cimbri? [...] E ha detto questo?”, replica l’altro. “Sì, sì, mi son divertito eh, perché è uno veramente istrione”, è stata la conferma. E poi largo ai motteggi tra un “qua se c’è da fare mutualità siamo a posto!” E un: “Infatto, per le loro (di Unipol, ndr) riserve Rca“, esclamazioni chiosate da un “minchia, vabbè, non avevo dubbi che fosse così, dai!” di Aliverti, cui Dalfelli replica: “Sì, lo hanno anche ammesso, che non gliela fanno su quel duecento e che noi siamo andati molto oltre e quindi se le ritrovano comode. Però sai, il messaggio è tutto un altro, con me è stato molto chiaro eh!”.