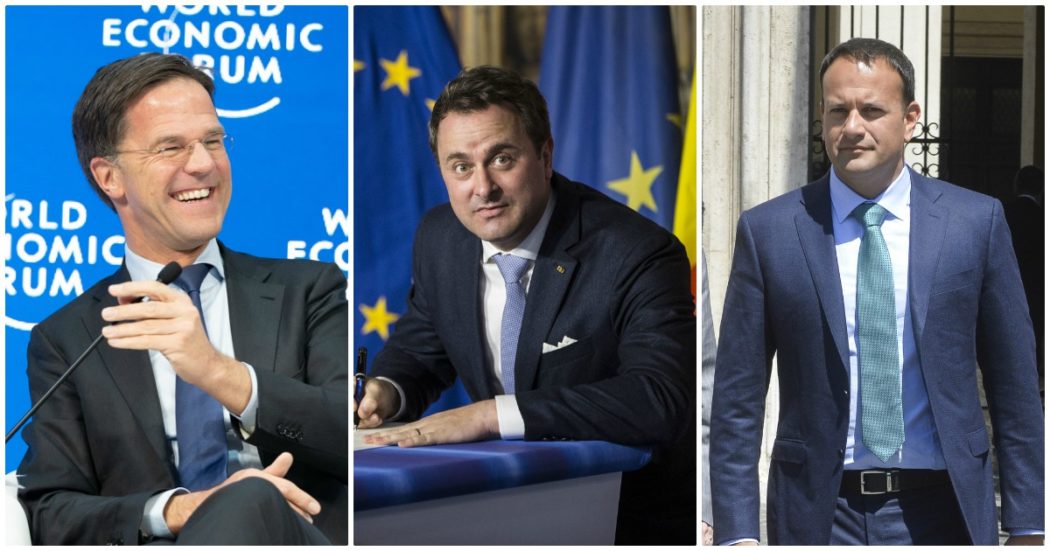

nella foto i primi ministri di Olanda (Mark Rutte), Lussemburgo (Xavier Bettel) e Irlanda (Leo Varadkar)

L'Italia perde ogni anno almeno 6,5 miliardi euro di entrate: finiscono nelle casse dei sei Paesi che stando al rapporto dalla commissione speciale sui crimini finanziari TAX3 "facilitano una gestione fiscale aggressiva”. Ci sono anche Cipro, Malta e Ungheria ma olandesi e lussemburghesi sono quelli che ci guadagnano di più impoverendo il resto dell'Unione. La Germania si vede sottrarre addirittura 19 miliardi, la Francia 17. Non si interviene perché le modifiche in materia fiscale richiedono l’unanimità.

Più che paradisi, dei veri e propri “buchi neri fiscali”. Questa la definizione dell’ex Commissario europeo all’economia Pierre Moscovici, poco più di due anni fa. Cioè due mesi prima della partenza dei lavori della commissione speciale sui crimini finanziari TAX3. Sette – poi scesi a sei – Paesi che sottraggono risorse ai propri vicini di casa, provocando un danno netto a tutto il condominio, a favore di chi può eludere il pagamento delle tasse. A causa del profit shifting, l’Italia perde ogni anno il 19% delle entrate tributarie dalle proprie imprese ovvero 7,5 miliardi di euro l’anno, di cui 6,5 all’interno dell’Unione Europea. Tax Justice Network di recente ha stimato che i Paesi Bassi – grandi oppositori di misure “solidali” di risposta alla pandemia come i coronabond – l’anno scorso abbiano sottratto al nostro Paese 1,5 miliardi. Una distorsione dell’architettura comunitaria ben conosciuta da tutti gli attori in gioco e in alcuni casi perfino rivendicata da chi se ne avvantaggia.

Dopo le rivelazioni e gli scandali fiscali emersi negli ultimi anni, dai Lux leaks ai Panama paper, dai Football leaks ai Paradise papers, il Parlamento europeo decise di istituire una commissione speciale sui crimini finanziari, sull’evasione e sull’elusione fiscale – cosiddetta TAX3 – insediatasi il 1 marzo 2018. Dopo un anno di lavoro fatto di audizioni, interpelli e investigazioni, TAX3 ha inviato agli eurodeputati una lunga serie di conclusioni e raccomandazioni. Segnalando in particolare che 7 Paesi dell’Unione “mostrano tratti di paradisi fiscali e facilitano una gestione fiscale aggressiva”. Si tratta di Belgio, Cipro, Irlanda, Lussemburgo, Malta, Olanda e Ungheria.

La vecchia Commissione glissò sui paradisi fiscali nell’Ue – Le stime di Bruxelles indicano che le pianificazioni fiscali aggressive all’interno dell’Unione provocano una perdita annuale di gettito compresa tra i 50-70 miliardi (cifre riconducibili alla sola traslazione dei profitti, e che rappresentano il 17% delle entrate fiscali) e i 160-190 miliardi di euro se si comprendono anche gli accordi ad hoc delle maggiori multinazionali con gli Stati e le inefficienze nella raccolta del gettito. Poco meno di 50 miliardi sono invece elusi dalle persone fisiche che portano la propria ricchezza all’estero, mentre circa 65 miliardi di euro riguardano le frodi sull’iva transfrontaliera. Un quadro comunque chiaro anche alla Commissione, che già negli scorsi anni aveva avanzato critiche ai sette Paesi, per i problemi emergenti dai loro sistemi tributari. Nel rispondere alla risoluzione del Parlamento, circa un anno fa e prima dell’insediamento della nuova Commissione, Palazzo Berlaymont ebbe a eccepire solo sul Belgio, che dallo scorso anno non offrirebbe più la possibilità di una pianificazione aggressiva. Sulla richiesta del Parlamento di dichiarare ufficialmente paradisi fiscali gli altri Paesi, la Commissione ha invece praticamente glissato. Non così l’ex commissario Pierre Moscovici, che li definì, più che paradisi, veri e propri “buchi neri fiscali”.

Ecco quanto ci perde l’Italia e quanto guadagnano Lussemburgo, Irlanda e Olanda – Secondo quanto evidenziato dai più recenti studi macroeconomici portati avanti da Thomas Tørsløv (Università di Copenaghen), Gabriel Zucman e Ludvig Wier (entrambi dell’Università di Berkeley), questi Paesi sottraggono direttamente agli altri Stati membri, solo in elusione fiscale, oltre 42 miliardi all’anno. L’Olanda raccoglie in questo modo il 30% del proprio gettito, attraendo in maniera artificiosa da altri Paesi circa 90 miliardi di euro, a cui offrire un’aliquota speciale. Il Lussemburgo attrae 50 miliardi, da cui va a formare il 54% delle proprie entrate fiscali. L’Irlanda costruisce in questo modo il 65% del proprio gettito, attraendo ogni anno 117 miliardi di euro dai Paesi (non solo europei) con tassazione maggiore. A Malta questo frutta l’88% delle proprie entrate fiscali complessive.

L’Italia, invece, subisce un profit shifting di 24 miliardi di euro e a causa dei paradisi perde il 19% delle proprie entrate tributarie dalle imprese, ovvero 7,5 miliardi di euro, di cui 6,5 all’interno dell’Unione Europea. Sono 3 i miliardi sottratti dal Lussemburgo, 1,6 dall’Irlanda e 1 dall’Olanda. Per quanto riguarda le destinazioni extra Ue quasi 700 milioni sono persi a favore della Svizzera, mentre poco più di 270 milioni spariscono a favore di Caraibi, Hong Kong e Singapore. Germania e Francia sono anche più colpite dell’Italia, perdendo rispettivamente il 28% e il 24% del proprio gettito da parte delle imprese. Sono 19 miliardi di euro per la Germania, di cui quasi 16 restano nei paradisi europei, mentre per la Francia si tratta di 12 miliardi, di cui 10 rimangono nelle immediate vicinanze.

Ma i paradisi impoveriscono tutta l’Unione – Va sottolineato che i paradisi non impoveriscono solo i Paesi da cui fuggono le imprese, ma tutta l’Unione, perché garantendo una tassazione di favore permettono di sborsare molto meno di quanto dovuto, alimentando l’inefficienza del sistema. Questo vale sia per le imprese europee che per quelle extra-Ue ma operanti nell’Unione. Per esemplificare, con una tassazione sugli utili che attraverso un’accurata pianificazione può arrivare fin sotto il 5%, una multinazionale americana con sede in un paradiso e operante nel resto dell’Unione riesce a risparmiare 4 euro ogni 5 teoricamente dovuti. Il paradiso ne incassa solo 1, l’Unione nel complesso ne perde 4. I Paesi dove opera realmente perdono tutto.

In Olanda e Lussemburgo metà degli investimenti fantasma del mondo – Grazie a queste possibilità i paradisi della Ue sono anche leader mondiali nell’attrazione di investimenti diretti esteri fantasma, presentando stock di investimenti in entrata e in uscita di molte volte maggiori del loro Prodotto interno lordo, spesso il risultato della creazione di strutture artificiali per abbattere gli oneri. Secondo un report dello scorso dicembre del Fondo monetario internazionale, a firma di Jannick Damgaard, Thomas Elkjaer e Niels Johannesen, il 40% di tutti gli investimenti diretti esteri globali sarebbe fantasma. Olanda e Lussemburgo, che insieme ricevono una quota di investimenti diretti esteri maggiore di quella degli Stati Uniti, ospiterebbero quasi metà di tutti gli investimenti fantasma del mondo. Il Fmi indica che su un totale di 40 trilioni di dollari di investimenti diretti esteri globali, 15 trilioni sarebbero da ricondurre a scatole vuote senza vere attività. Di questi 3,8 trilioni (3.800 miliardi) di dollari sarebbero in Lussemburgo e 3,3 trilioni (3.300 miliardi) in Olanda. Anche questa è una circostanza ben conosciuta dalle istituzioni europee, evidenziata nella relazione del Parlamento dopo i lavori di TAX3. Il documento approvato sottolinea che l’Irlanda riceve più investimenti diretti di Germania e Francia, e che Malta raccoglie investimenti per un ammontare pari al 1.474% della propria economia. Su queste evidenze la Commissione non avanzò commenti.

Le modifiche in materia fiscale richiedono l’unanimità – Perché allora è tutto fermo? Secondo l’ultimo rapporto del Tax Justice Network, pubblicato all’inizio di aprile e intitolato “Time for the EU to close its own tax havens”, le ragioni sono principalmente due. La prima è ideologica. Persino nei Paesi che perdono di più come la Germania, il mondo degli affari ha resistito alle richieste crescenti di trasparenza fiscale da parte dell’opinione pubblica, cercando di evitare ogni tipo di rendicontazione che rivelerebbe le discrepanze tra le nazioni in cui prende forma l’attività economica e le nazioni in cui gli utili vengono riportati per motivi fiscali. La seconda ragione è l’inerzia politica collegata all’impossibilità di un’azione concreta su questo fronte da parte dell’Unione Europea. Le modifiche in materia fiscale richiedono l’unanimità, e i paradisi si oppongono costantemente a ogni discussione di revisione delle norme, in nome della “sovranità fiscale”. Che finisce tuttavia per andare a scapito di tutti gli altri Paesi membri. “Nessuno dovrebbe sorprendersi che un paradiso fiscale agisca in maniera egoistica, indebolendo i propri vicini”, afferma in apertura del suo report il Tax Justice Network. E mutatis mutandis è proprio ciò che rivendicano anche gli stessi olandesi.

La posizione olandese: “Preservare la reputazione di porta d’ingresso in Europa” – Nell’incontro del 12 settembre 2018 presso la Direzione generale della Fiscalità e dell’Unione Doganale della Commissione Europea, indetta per costruire una “piattaforma di buona governance fiscale”, il professore dell’Università di Amsterdam Sjoerd Douma offriva ai presenti la prospettiva olandese del dibattito sulla fiscalità internazionale, stakeholder per stakeholder. Dal punto di vista dei commercialisti, una “scelta volontaria del governo olandese di adottare misure di contrasto all’elusione fiscale oltre le richieste minime del consensus internazionale indebolirebbe seriamente il clima degli investimenti nei Paesi Bassi. Specialmente nel contesto della Brexit e della riforma fiscale americana, l’Olanda deve preservare la propria reputazione di “porta d’ingresso in Europa” e proteggere i suoi tradizionali gioielli della corona”. Secondo le associazioni imprenditoriali olandesi, l’approccio della Commissione di puntare a una base imponibile comune in Europa sarebbe invece poco ambizioso e piuttosto ci sarebbe bisogno di una maggiore competitività tributaria, così come dell’eliminazione delle ritenute sui dividendi. Secondo Douma, in un dibattito pubblico finora dominato dalle posizioni delle Ong, il problema sarebbe culturale e mediatico, gravato dalla mancanza di fiducia tra gli attori del sistema. Ma forse questa diffidenza si può capire a fronte di obiettivi contrastanti da parte degli attori e ruoli ambigui, come sottolineato dalle stesse Ong. Tax Justice, Oxfam e Somo puntano infatti il dito sui doppi incarichi dei professori universitari, allo stesso tempo anche consulenti fiscali delle imprese. Ambiguità a cui non si possono sottrarre nemmeno le stesse autorità tributarie, strette nella morsa di dover bilanciare la volontà di adottare misure di contrasto alle frodi e il bisogno di mantenere alti gli investimenti nel Paese.

https://www.ilfattoquotidiano.it/2020/04/20/paradisi-fiscali-in-ue-ecco-quanti-soldi-ci-sottraggono-olanda-irlanda-e-lussemburgo-offrendo-alle-multinazionali-una-tassazione-di-favore/5773468/

Ho sempre sostenuto che questa Unione Europea è nata malissimo ed è gestita anche peggio.

Non si possono accettare in un contesto stati membri che giocano sporco alle spalle degli altri stati facenti parte del contesto.

La lealtà, l'etica dovrebbero prevalere in un gruppo omogeneo, senza il reciproco rispetto non possono coesistere la collaborazione e la coesione di intenti.

Questa unione è una continua discrepanza su tutti gli argomenti, non è una unione è un'accozzaglia informe, senza alcun senso comune.

Non si possono accettare in un contesto stati membri che giocano sporco alle spalle degli altri stati facenti parte del contesto.

La lealtà, l'etica dovrebbero prevalere in un gruppo omogeneo, senza il reciproco rispetto non possono coesistere la collaborazione e la coesione di intenti.

Questa unione è una continua discrepanza su tutti gli argomenti, non è una unione è un'accozzaglia informe, senza alcun senso comune.

Cetta.

Nessun commento:

Posta un commento