Nel 2024 sono stati pagati alla Russia 23 miliardi di euro per le forniture energetiche nonostante, nell’ambito del piano REPowerEU, l’Ue abbia già ridotto la quota di gas russo dal 45% nel 2021 al 19% nel 2024

Si tornerà prima o poi a comprare gas russo? Cominciano a essere sempre di più le voci “possibiliste” per un ritorno al passato in Italia. L’ultima in ordine di tempo è quella del Pd che “non lo esclude, anzi è una possibilità che vede all’orizzonte”, si legge su Il Foglio di oggi.

GAS RUSSO: IL PD APRE AL RITORNO, MA SCHLEIN NEGA.

“Il Libro Verde del Pd sulle politiche industriali ne fa un riferimento ambiguo, a pag. 12: ‘In quest’ottica vanno collocate le ulteriori riflessioni da compiersi sulla necessità di un mercato unico che impedisca una pericolosa frammentazione nazionale anche di fronte alla possibilità non inverosimile di una riapertura dei flussi dalla Russia’”, ha specificato il quotidiano.

ANDREA ORLANDO (PD): GAS RUSSO COME LEVA NEGOZIALE CONTRO TRUMP SUI DAZI.

Nonostante la segretaria Elly Schlein abbia negato, ha proseguito Il Foglio “l’ex ministro Andrea Orlando, che ha curato il ‘Forum industria’ e la pubblicazione del volume, ha dato un’interpretazione opposta e tutt’altro che ambigua in un’intervista alla Staffetta: “Oggi pensiamo che ragionevolmente quella [l’acquisto di Gnl dagli Usa, ndr] sia una strada obbligata, legata alla presenza del conflitto, però pensiamo anche che l’acquisto debba essere condizionato a un ripensamento delle posizioni degli Stati Uniti”. Quindi, ha insistito la Staffetta, il gas russo può essere una leva negoziale da usare contro Trump sui dazi? Risposta sintetica di Orlando: “Sì”.

IL M5S VUOLE “COLLABORAZIONE CON LA RUSSIA” PER IL GAS E LA RESILIENZA ENERGETICA UE.

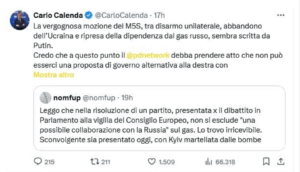

Poche settimane fa era stato il M5s ad aprire all’ipotesi di tornare a comprare il gas russo. In una risoluzione del Movimento presentata alla Camera, i pentastellati sottolineavano come “nell’ambito del raggiungimento di una soluzione pacifica duratura e permanente del conflitto non più rinviabile”, il governo viene impegnato “ad intensificare gli sforzi a livello europeo per trovare una soluzione efficace alla questione del transito e approvvigionamento del gas che non escluda a priori e pro futuro una possibile collaborazione con la Russia”. E tutto ciò “al fine di garantire il contenimento dei prezzi dell’energia elettrica e del gas naturale nonché la resilienza energetica dell’Unione europea, che deve essere in grado di adeguarsi ai mutevoli scenari del quadro geopolitico mondiale senza legarsi a specifiche fonti energetiche in maniera quasi monopolista”.

FRONTE DIVISO ALL’OPPOSIZIONE: PD E AVS BOCCIVANO IL PASSAGGIO SUL GAS RUSSO, SENSI PARLA DI “SCONVOLGENTE IPOCRISIA”.

La risoluzione aveva di fatto spaccato l’opposizione con Pd e AvS che avevano deciso di non votare il passaggio contestato, tanto che sui social il deputato del Pd Filippo Sensi aveva scritto: “Sconvolgente sia presentato oggi, con Kyiv martellata dalle bombe”.

PICCHETTO FRATIN AVEVA APERTO LE DANZE GIA’ A FEBBRAIO

A febbraio, il primo a rompere il tabù era il ministro per l’Ambiente e lo Sviluppo Energetico Gilberto Pichetto Fratin. “Fatta la pace, si può tornare a comprare il gas russo”, aveva detto il ministro a La Stampa. Mentre la Lega non ha mai fatto mistero di essere favorevole all’acquisto di idrocarburi russi.

L’ITALIA NON HA MAI SMESSO DI COMPRARE GAS RUSSO: CONSEGNE IN CALO MA NON AZZERATE, MENTRE BRUXELLES VUOLE L’EMBARGO TOTALE ENTRO IL 2027.

In realtà l’Italia, come molti altri paesi europei, di comprare il gas di Mosca non ha mai smesso. L’hub del Tarvisio ha visto calare le consegne ma mai azzerarsi. Eppure la Commissione Europea ha presentato a maggio una roadmap dettagliata per porre definitivamente fine a tutte le importazioni di energia provenienti dalla Russia entro la fine del 2027.

FINO A 23 MILIARDI ALLA RUSSIA NEL 2024 PER LE FORNITURE ENERGETICHE: UE RIDUCE MA NON ELIMINA IL GAS DI MOSCA.

Nel 2024 sono stati pagati alla Russia 23 miliardi di euro per le forniture energetiche nonostante, nell’ambito del piano REPowerEU, l’Ue abbia già ridotto la quota di gas russo dal 45% nel 2021 al 19% nel 2024, portandoli da 150 miliardi di metri cubi nel 2021 a 52 miliardi di metri cubi nel 2024, con previsioni di arrivare al 13% nel 2025. Mosca rappresenta però ancora il terzo fornitore di gas dopo Norvegia (45,6%) e Algeria (19,3%). Ed è seconda nelle consegne di Gnl ai Ventisette (17,5%), dietro soltanto agli Stati Uniti (45,3%).